从两个维度探究中国家具产业迁移路径

作者:转载自网络 来源:前瞻产业研究院 日期:2020-07-25

导读 :分别从木质家具和金属家具两个维度出发,探究中国家具产业迁移路径,得出结论如下:木质家具产业从山东、广东双中心发展到以广东为中心向周边地区扩散,金属家具产业向浙江和福建地区迁移。但无论是木质家具还是金属家具,主要产地基本都集中在沿海地区。

🌼

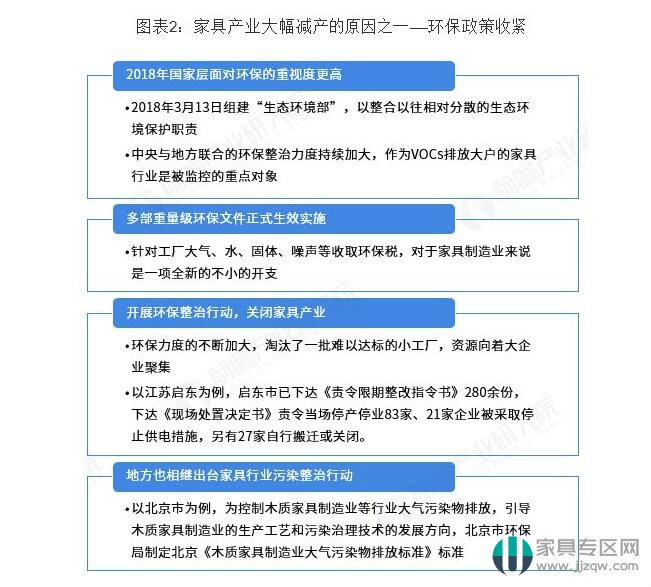

从木质家具和金属家具两个维度出发,探究中国家具产业迁移路径2018年家具产量大幅减产的原因之一是环保政策的陆续出台。

环保政策的收紧,国家及地区对木质家具企业的污染问题、甲醛问题等陆续进入进入整治阶段,中小家具企业陆续倒闭,家具行业数量减少,导致全国总产量减少。

2018年国家层面对环保的重视度更高:2018年3月13日组建“生态环境部”,以整合以往相对分散的生态环境保护职责;中央与地方联合的环保整治力度持续加大,作为VOCs排放大户的家具行业是被监控的重点对象;多部重量级环保文件正式生效实施:针对大气污染治理、水污染治理、固废污染治理、噪声污染治理等收取环保税,对于家具制造业来说是一项全新的不小的开支。

💙

环保力度的不断加大,淘汰了一批难以达标的小工厂,资源向着大企业聚集;以江苏启东为例,启东市已下达《责令限期整改指令书》280余份,下达《现场处置决定书》责令当场停产停业83家、21家企业被企业被采取停止供电措施,另有27家自行搬迁或关闭……2018年,家具产量7.13亿件,同比下降11.68%。2018年家具产量大幅减产的原因之一是环保政策的陆续出台。

从2001-2018年中国不同类型家具产量占比变化情况看,中国生产的家具以木质家具和金属家具为主,且二者的地区分布特征差异较大。

因此分别从木质家具和金属家具两个维度出发,探究中国家具产业迁移路径,得出结论如下:木质家具产业从山东、广东双中心发展到以广东为中心向周边地区扩散,金属家具产业向浙江和福建地区迁移。

但无论是木质家具还是金属家具,主要产地基本都集中在沿海地区。

中国家具产业发展历程和发展现状分析2018年家具产业大幅减产据国家统计局统计,2011-2018年,家具行业处于产业调整期,即在市场逐渐饱和化、进出口冲击、环保政策陆续出台等多因素的的影响下,家具行业面临的挑战较多,企业在产量决策时较不稳定。

2017年,家具产量约8.07亿件,达到历史最高峰;2018年,家具产量7.13亿件,同比下降11.68%。

此外,据国家统计局统计,2018年我国家具行业规模以上企业约6300家,累计完成主营业务收入7011.9亿元,利润总额425.9亿元。

从木质家具和金属家具两个维度出发,探究中国家具产业迁移路径2018年家具产量大幅减产的原因之一是环保政策的陆续出台。环保政策的收紧,国家及地区对木质家具企业的污染问题、甲醛问题等陆续进入进入整治阶段,中小家具企业陆续倒闭,家具行业数量减少,导致全国总产量减少。

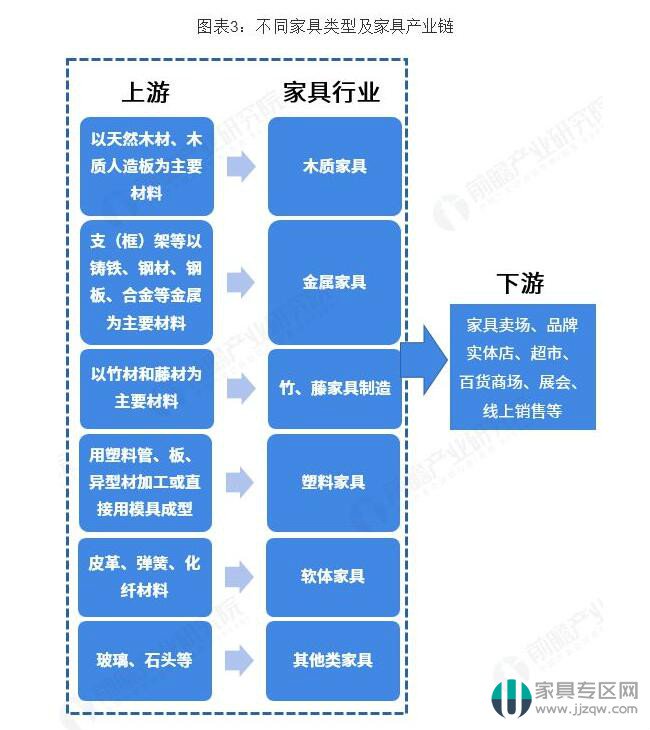

从木质家具和金属家具两个维度出发,探究中国家具产业迁移路径家具行业供给以木质和金属两大类型为主根据《国民经济产业分类》中,家具制造业是指用木材、金属、塑料、竹、藤等材料制作的,具有坐卧、凭倚、储藏、间隔等功能,可用于住宅、旅馆、办公室、学校、餐馆、医院、剧场、公园、船舰、飞机、机动车等任何场所的各种家具的制造。

🍒

按照家具其主要使用材料进行分类,包括木质家具、金属家具、竹藤家具、塑料家具及其他家具类型,其对应的下游包括家具卖场、品牌实体店、超市、百货商场、展会及线上销售等。

从木质家具和金属家具两个维度出发,探究中国家具产业迁移路径从2001-2018年中国不同类型家具产量占比变化情况看,中国生产的家具以木质家具和金属家具为主,软体家具、竹藤类家具、塑料家具等所占比重较小;2001年以后,金属家具产量比重就超过了木质家具,金属家具产量比重基本保持在50%上下,木质家具产量比重保持在35%上下。

从木质家具和金属家具两个维度出发,探究中国家具产业迁移路径中国家具产业地区图谱浙江、广东和福建三个东部沿海地区家具产业发展较好从家具产量整体情况看,2018年中国家具产量排名前十的地区有浙江、广东、福建、江西、四川、河南、辽宁、河北、上海、江苏和山东,有7个是东部地区。

其中浙江省产量高达2.13亿件,占比29.90%,排名第一;广东地区产量排名第二,占比20.96%;福建排名第三,占比18.18%。

从木质家具和金属家具两个维度出发,探究中国家具产业迁移路径家具产业迁移路径分析木质家具:从山东、广东双中心发展到以广东为中心向周边地区扩散根据国家统计局统计,木质家具的发展阶段与家具行业整体发展历程十分相似;2001-2010年处于行业增长期,2011-2018年行业处于调整期。

2018年中国家具总产量下降94.26百万件,仅木质产量2018年就大幅减产28.91百万件,贡献率高达31%。

木质家具产量的下降的原因总结为以下四点:消费者对木质家具的偏好下降、环保政策压力下企业倒闭或停产修整、贸易战等对木质家具出口的冲击、木材等进口原材料的波动。

从木质家具和金属家具两个维度出发,探究中国家具产业迁移路径选取2010年和2018年两个时间节点,通过对比两个时间节点各省市木质家具产量绝对量和相对量变化情况探索木质家具产业迁移路径,木质家具产业迁移呈以下特点。

第一,部分地区木质家具从无到有、从有到无;有中小木质家具企业入驻青海,2018年产量达到1.02万辆;内蒙古和海南的木质家具产业陆续迁出,2018年产量为零。

第二,与2010年相比,2018年全国木质家具产量有所降低,但是大部分地区的产量有所增加,如江西、浙江、福建、四川等地区;这主要是由于广东和山东的木质家具产量大幅下降,尤其是山东省;2010年山东和广东的木质家具产量份额均在27%上下,但是2018年山东省产量份额下降至5.34%。

综上,中国木质家具产业中心从山东地区迁移出,围绕广东地区向周边地区扩散,如江西、福建、浙江等,进一步发挥产业集聚效应。

๊

从木质家具和金属家具两个维度出发,探究中国家具产业迁移路径木质家具产业以及从山东、广东双中心发展到以广东为中心向周边地区扩散,广东成为中国木质家具的产业中心,产量占比高达23.73%。

经济的发展让广东成为我国各类商品生产、流通、出口、集散的最大基地,凭借完善的基础配套设施和强大的物流优势,使原料、劳动力、技术等生产要素的成本降低,广东在国内家具市场上拥有无可比拟的产业优势。

综上,广东成为木质家具生产中心的原因如下:外来劳动力多、家具制造起步较早、木材加工产业发展基础好、产业集群多、产业供应链完整、销售市场发达、品牌优势明显。

QQjietu20190325144708.jpg金属家具:虹吸效应明显,浙江和福建地区强者恒强根据国家统计局统计,金属家具的发展阶段与家具行业整体发展历程十分相似;2001-2010年处于行业增长期,2010年金属家具产量达到423.8百万件,达到历史最高;2011-2018年行业处于调整期,产量涨跌幅度较大。2018年中国家具总产量下降94.26百万件,仅金属产量2018年就大幅减产56.51百万辆,贡献率高达60%。

从木质家具和金属家具两个维度出发,探究中国家具产业迁移路径选取2010年和2018年两个时间节点,通过对比两个时间节点各省市金属家具产量绝对量和相对量变化情况探索金属家具产业迁移路径。

截至到2018年,海南、西藏、甘肃、青海和内蒙古等地区暂无金属家具产业布局。浙江地区的原材料相关产业发展基础推动金属家具产业发展。

从木质家具和金属家具两个维度出发,探究中国家具产业迁移路径对比2010年和2018年各省市的金属家具产量数据及分布图示发现金属家具产业迁移呈以下特点。

第一,部分地区木质家具从无到有、从有到无;湖南和吉林等地区有部分企业开展金属家具业务(2017年吉林金属家具产量为4.63万件);山西和宁夏的金属家具产业陆续倒闭或迁出,2018年产量为零。

第二,上海地区的金属家具企业陆续迁出,2010年的产量份额为12.50%,到2018年下降为3.22%;此外,广东和江苏地区的金属家具产业也有迁出迹象。

第三,金属家具产业的地区集中度进一步提高,金属家具产业进一步向浙江和福建地区转移,2010年浙江和福建的产量集中度为52.88%,在全国总产量下降的大背景下,2018年浙江和福建的产量集中度仍攀升至65.74%。

𓄧

综上,在产业调整期间金属家具企业需要面对多种内部和外部因素,在浙江和福建两地的原材料优势、区位优势、产业集聚优势等的背景下,在保证其自身发展的同时不断吸引金属家具企业迁入。与木质家具企业相比,金属家具产业的地区集聚性更强。

从木质家具和金属家具两个维度出发,探究总结对比木质家具和金属家具产量的地区分布特点发现,浙江地区的金属家具产业更具优势,广东地区的木质家具产业更具优势。

木质家具产业从山东、广东双中心发展到以广东为中心向周边地区扩散,金属家具产业向浙江和福建地区迁移。

但无论是木质家具还是金属家具,主要产地基本都集中在沿海地区。

中国家具产业发展趋势当前国际经济环境复杂严峻,外部挑战和变数明显增多,家具企业面临需要面临市场、转型等多方面挑战。

从“市场容量”出发,随着城镇化率的提升,刚性需求依然存在,家具的更换频次与渗透率也在逐步提升,这些因素共同支撑着家具市场容量的持续增长。

𒆙

从“家具质量”出发,在消费升级的背景下,家具企业需要抓住消费转变的节奏,紧跟市场转变的步伐,积极创新,迎合市场需求。